IRPH: EL SUPREMO CONSIDERA QUE PAGAR EL DOBLE DE INTERESES NO ES DESPROPORCIONADO

ESTIMA QUE EL CONSUMIDOR DEBÍA CONSULTAR UN BOE QUE NO ESTABA DISPONIBLE ONLINE

LAS NUEVAS SENTENCIAS VUELVEN A RETORCER LA JURISPRUDENCIA EUROPEA PARA FAVORECER A LA BANCA, PERO A PESAR DE TODO SE OBSERVAN BROTES VERDES

LAS REPETIDAS ADVERTENCIAS EUROPEAS ESTÁN ABRIENDO BRECHA Y PRONTO VEREMOS LA PRIMERA SENTENCIA DE NULIDAD DE IRPH EN EL SUPREMO

Donostia, 13-11-2025

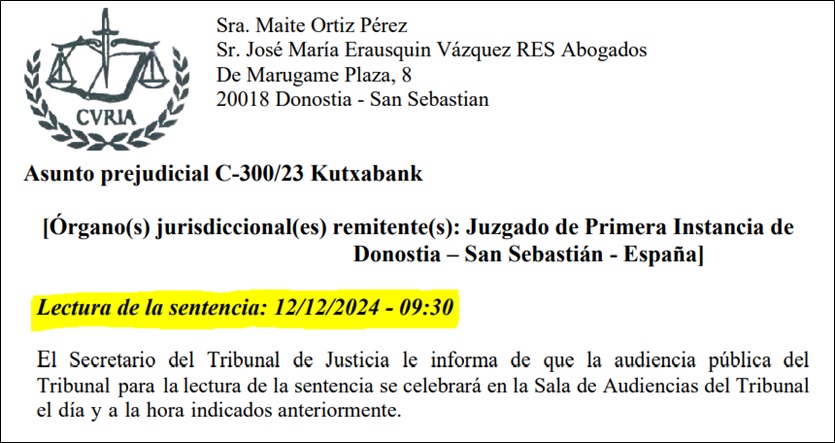

El Tribunal Supremo hizo públicas ayer 12 de noviembre de 2025 sus dos primeras sentencias relativas al índice hipotecario IRPH posteriores al último pronunciamiento del Tribunal de Justicia de la Unión Europea (TJUE), que se produjo hace casi un año. En los dos casos el Supremo consigue una vez más retorcer la jurisprudencia europea hasta llegar a la conclusión de que la cláusula es válida. A pesar de ello, se observan novedades interesantes que son muestra evidente de la brecha que las sentencias europeas están abriendo en la postura del Supremo con relación al IRPH.

Las sentencias siguen el procedimiento de someter la cláusula IRPH al doble control de transparencia y de abusividad: la cláusula debe suspender ambos controles para poder ser anulada.

En la primera de las dos sentencias (1590/2025) el Supremo considera que la cláusula supera el control de transparencia, por lo que no procede someterla al control de abusividad. Esta sentencia, además de resolver la demanda particular, establece los criterios a tener en cuenta por los tribunales de primera y segunda instancia en futuras sentencias.

En resumen, el Supremo considera que la mera referencia la circular 5/94 del Banco de España en el contrato hace que la cláusula sea transparente. Se trata de una lectura muy particular de todas las advertencias que el Tribunal Europeo ha hecho al respecto. El Supremo parece olvidar que la legislación considera que el consumidor está en inferioridad de condiciones frente a la entidad bancaria, y que esta tiene la obligación de explicarle al detalle las implicaciones de un contrato que muy probablemente será el más relevante en su vida y que está vinculado a su derecho a contar con una vivienda digna. Europa hizo hincapié en las particularidades y la complejidad del IRPH, pero al Supremo le basta con la referencia a la circular 5/94. No considera necesario que el profesional explique al consumidor que el IRPH estará siempre por encima de la media del mercado y que por ese motivo debía haberle aplicado un diferencial negativo que en la inmensa mayoría de los casos no ha aplicado. Tampoco hablarle del método de cálculo ni de la evolución pasada del índice, ni compararlo con otros que no sean de uso minoritario como el IRPH. Toda la tinta que ha gastado el TJUE hablando de esos requisitos ha sido simplemente ignorada.

Cabe señalar además que el BOE del 3 de agosto de 1994, donde se puede consultar la circular 5/94, ni siquiera estaba disponible para consulta por internet en el momento de la firma del contrato analizado por el Supremo.

Expertos en la materia ya han señalado que esta interpretación aleja al Supremo de la doctrina europea. Es algo que se ha normalizado demasiado, porque el Supremo está obligado a acatar lo que diga el tribunal europeo.

En este punto cabe subrayar la nueva ocurrencia con la que el Supremo esquiva la obligación de aplicar un diferencial negativo a los préstamos con IRPH: afirma que esa indicación en la circular 5/94 del Banco de España no es una obligación ni una instrucción ni una recomendación, sino una manera de asegurar que el lector de la circular comprende el significado del término TAE y es capaz de calcular el interés medio del mercado. Dos objeciones. Uno: la circular está dirigida a las entidades, créannos señores magistrados que ellos saben bien lo que se hacen y conocen el método de cálculo de la TAE. Dos: la circular aporta una fórmula que, alimentada con los datos particulares de cada préstamo, permiten calcular el diferencial negativo a aplicar a ese préstamo en particular. Aporta además una tabla con ejemplos concretos. Así que nada de ayuda para calcular la media del mercado: es una instrucción para corregir a la baja cada préstamo particular.

Llama también la atención que al Tribunal le parezca irrelevante que en los planes públicos de vivienda la administración sí impusiera el uso de diferenciales negativos.

Pero valoremos la parte positiva: el Supremo ha establecido una condición suficiente (citar la circular 5/94) que una inmensa cantidad de contratos no cumple. La sentencia establece además que las referencias a la circular 8/90, presentes en muchos contratos, no son suficientes. Según esta sentencia, los contratos que no incluyan referencia a la circular 5/94 no podrán considerarse transparentes salvo que el banco demuestre haber incluido en el contrato o explicado por otros medios que el IRPH es una media de tipos TAE y que requiere un diferencial negativo, entre otras particularidades. Consideramos que esto último no podrá demostrarse en prácticamente ningún caso.

En el caso particular analizado en la sentencia, el contrato de Kutxabank hace referencia a la circular 5/94, pero podemos afirmar que es un caso raro, incluso entre los contratos de esta entidad, que normalmente incluyen una definición incompleta del índice y ninguna referencia adicional.

En la segunda de las sentencias conocidas ayer (1591/2025) la cláusula no supera el control de transparencia por lo que es sometida al control de abusividad. El Supremo considera que este control sí es superado, por lo que nuevamente da por buena la cláusula. De manera análoga a la sentencia anterior, además de analizar el caso particular aprovecha el fallo para establecer el criterio a seguir por los juzgados para realizar este control.

En el control de abusividad el juzgador ha de evaluar si el profesional ha incumplido su obligación de actuar con buena fe y si hay o no un desequilibrio en el resultado.

Anteriormente, el Supremo había afirmado que no puede haber mala fe al aplicar el IRPH, simplemente por tratarse de un índice oficial. El TJUE ha corregido rotundamente esta ocurrencia, recordando que lo que hay que evaluar es si el profesional podía suponer que de haber explicado de manera transparente la cláusula el consumidor habría optado por no aceptarla. Si la cláusula IRPH no es transparente porque el cliente no ha sido advertido de que su tipo de interés estará siempre por encima del tipo de mercado, esto mismo hace concluir sin lugar a duda que el cliente no la habría aceptado. Por tanto la ausencia de buena fe es evidente, pero el Supremo no se pronuncia al respecto, y prefiere centrarse en analizar si hay o no un desequilibrio.

Afirma que para ello hay que analizar el momento de la contratación, calcular la suma del IRPH en el momento del contrato más el diferencial y compararlo con un valor representativo del mercado y también con el tipo fijo inicial del contrato, si lo tuviera. Y a continuación presenta una ensalada de números que recuerdan al juego del trilero. Es ridículo que en un contrato de 40 años con un tipo de interés variable se evalúe el desequilibrio atendiendo exclusivamente al valor numérico en el momento de la contratación. Lo importante, obviamente, es la evolución futura, que banca y Supremo se empeñan en afirmar que es impredecible. Pero no lo es: por el propio método de cálculo del IRPH se sabe que los contratos, salvo que tengan un diferencial negativo, operarán durante toda su vida por encima de la media de mercado. ¿Qué más hace falta para demostrar desequilibrio? Es un hecho matemático que el profesional conocía y el consumidor no.

Pero aliñemos la ensalada de números que presenta el Supremo con un poco de criterio. Propone en primer lugar comparar el valor inicial del IRPH con diferencial con el tipo fijo del primer periodo del contrato. Esto no tiene ninguna importancia. El control de transparencia no ha sido superado, por lo que es un hecho probado que el consumidor no ha tenido información suficiente para evaluar la carga económica que le va a suponer el préstamo ni de compararlo con la realidad del mercado. Que el tipo fijo inicial de ese mismo contrato no transparente sea mayor o menor no es relevante para evaluar si hay desequilibrio.

A continuación se plantea compararse con varios valores estadísticos, y esto podría tener sentido si no fuera porque ya sabemos que el préstamo operará toda su vida por encima del tipo de mercado. El primero de estos valores estadísticos es un tipo medio de nuevas operaciones de préstamo a hogares y sociedades no financieras. El Supremo afirma sin demostrarlo que el hecho de incluir sociedades además de hogares no cambia demasiado el resultado, y no justifica por qué habría de compararse un préstamo hipotecario con una media que incluye además préstamos al consumo, que habitualmente son mucho más caros.

Otros tipos estadísticos que propone para comparar son los publicados por el Instituto Nacional de Estadística, estos sí, para préstamos hipotecarios.

La sentencia dice que para poder considerar que hay desequilibrio «la desproporción debe ser muy evidente». Y en el caso analizado, donde IRPH en el momento de la contratación más su diferencial era de 6,294% y el tipo medio según el INE era 5,27%, el Tribunal cree que no se da tal desequilibrio. ¿Más de un punto porcentual no le parece desproporcionado? Traduzcamos esa diferencia a euros y obtendremos que estamos hablando de pagar el doble de intereses. ¿Alguien puede defender que pagar el doble de intereses no es desproporcionado? La sentencia no se sostiene.

En efecto, un préstamo de 200.000 euros a 40 años con un tipo de 6,294% resulta en una cuota de 1.140 euros y un total de intereses de 348.000 euros.

Si el tipo fuera de 5,27%, como la media de los préstamos hipotecarios en aquella fecha según el INE, para la misma cuota de 1.140 euros el préstamo podría haberse contratado para 28 años, y el total de intereses a abonar sería de 183.000 euros. Prácticamente la mitad. ¡Una diferencia de 165.000 euros! Si esta cantidad no les parece desproporcionada a los señores magistrados cabe preguntarse cuánto estamos pagando a esta gente por un trabajo que sabemos que es deficiente porque es continuamente corregido desde Luxemburgo.

En conclusión, aunque todo el mundo habla sin tapujos de la manifiesta tendencia del Supremo a reinterpretar en favor de la banca las resoluciones europeas y nosotros no seremos quien lo niegue, en esta primera valoración de urgencia apreciamos brotes verdes y creemos que siguiendo estos criterios pronto veremos al Tribunal Supremo obligado a dictar su primera sentencia de nulidad de IRPH.